باید کمربندها را بسیار محکمتر ببندیم!

پارسینه: بازارهای مالی جهان در هفتههای اخیر شاهد اتفاقات کمنظیری بوده است.

آمارهای اقتصادی منتشر شده در ایالات متحده نشان میدهد سیاستهای انبساطی اتخاذ شده توسط فدرالرزرو آمریکا در سالهای گذشته موفق بوده و آمارهای خوبی در خصوص نرخ رشد اقتصادی و نرخ بیکاری در آمریکا بیرون آمده است.

به گزارش پارسینه به نقل از دنیای اقتصاد، بهطوریکه آمار مهم نرخ بیکاری در آمریکا حتی به کمتر از نرخ ششدرصدی هدفگذاریشده در سیاستهای اقتصادی که به عنوان نرخ بیکاری طبیعی در آمریکا محسوب میشود، رسیده است. این تحولات در اقتصاد آمریکا همزمان با ادامه بحران اقتصادی منطقه یورو و ادامه سیاستهای کنترلی اقتصاد چین سبب شده است که تقاضا برای دلار آمریکا در بازار جهانی افزایش یابد.

این موفقیت سبب شده است فدرالرزرو آمریکا که از ماههای گذشته بهطور ماهانه شروع به کاهش سیاستهای انبساطی خود از طریق کاهش خرید اوراق قرضه کرده بود، در آخرین اجلاس خود تصمیم به توقف خرید این اوراق و توقف تزریق نقدینگی به اقتصاد آمریکا بگیرد؛ واضح است که توقف سیاستهای انبساطی در آمریکا خود باعث افزایش چشمگیر ارزش دلار در بازارهای جهانی میشود. نکته قابل توجه آن است که به دلیل اهمیت ارزش دلار در بازارهای جهانی و اینکه بیشتر از 50 درصد مواد اولیه جهان از جمله نفت، گاز طبیعی، طلا، مس، فولاد و... با دلار مبادله میشود،

تغییر ارزش دلار در بازارهای جهانی سبب تغییر ارزش این کالاها میشود، بهطوریکه با افزایش ارزش دلار در بازارهای جهانی، قیمت این کالاها برای حفظ ارزش قبلی خود کاهش مییابد و با کاهش ارزش دلار در بازارهای جهانی قیمت همه مواد اولیه در جهان شاهد افزایش خواهد بود. ادامه افزایش ارزش دلار در بازارهای جهانی در هفتههای گذشته به دلیل توقف سیاستهای انبساطی در اقتصاد آمریکا و افزایش تقاضا برای دلار در جهان سبب شده است که قیمت برخی از کالاهای مهم به پایینترین حد خود در چند سال گذشته برسد. بهطوریکه هفته گذشته قیمت هر اونس طلا در بازار جهانی با کاهش شدید برای اولین بار طی چهار سال و نیم اخیر خط قیمت 1180 دلار را شکسته و به 1161 دلار کاهش یافت. همین اتفاق نیز برای قیمت نفت WTI افتاده و قیمت این نفت برای اولین بار در دو سال و نیم اخیر به زیر بشکهای 80 دلار کاهش یافت.

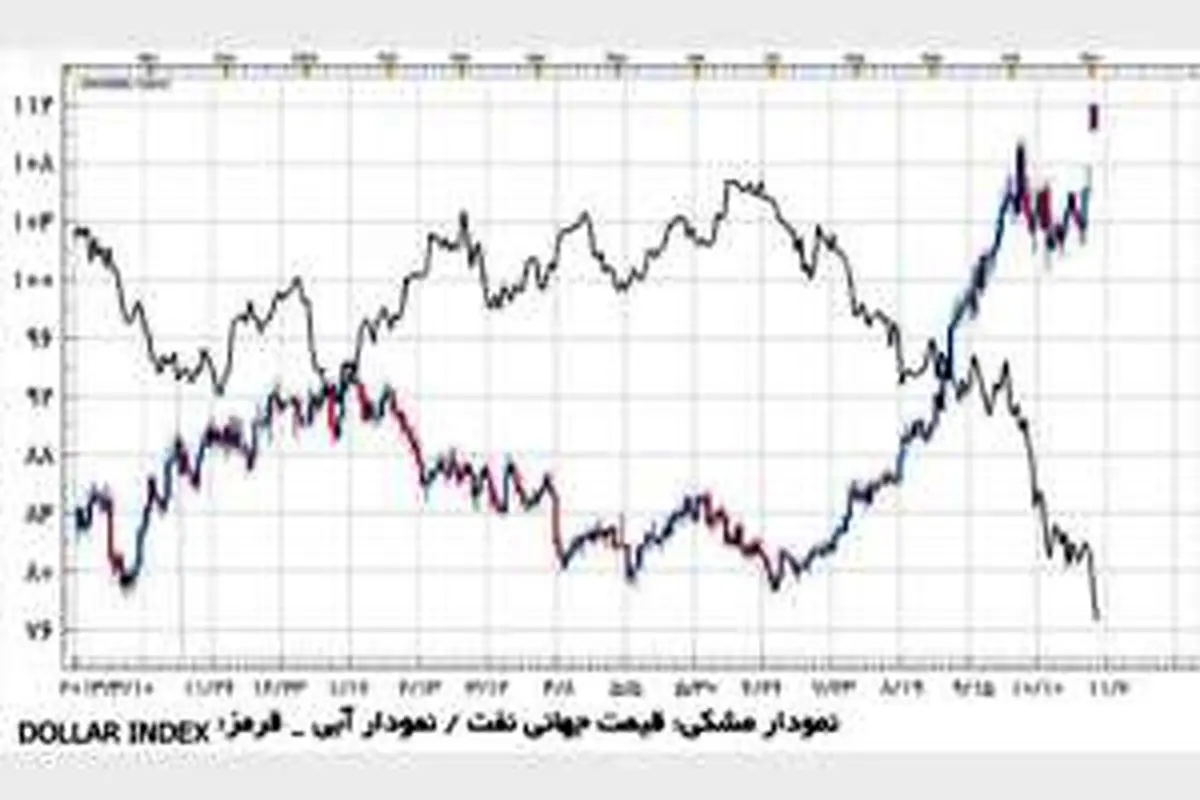

اما نکته مهم در این میان آن است که ارزش دلار در بازارهای جهانی معمولاً با شاخصی نمایش داده میشود که به آن Dollar index میگویند. Dollar index ترکیبی از نسبت دلار آمریکا با شش ارز مهم اقتصاد جهانی از جمله یورو، ین ژاپن و پوند انگلستان است.

اتفاقات هفته گذشته در افزایش بیسابقه ارزش Dollar index در بازارهای جهانی هم ناشی از افزایش ارزش دلار به دلایل گفتهشده و هم به دلیل کاهش ارزش برخی از ارزهای مقابل دلار است که این خود سرعت رشد این شاخص را افزایش داده است. بهطوریکه برای اولین بار در چهار سال گذشته این شاخص به عدد 87 رسید که این خود مهمترین تهدید برای همه کشورهای صادرکننده مواد اولیه در جهان است. صراحتاً میتوان گفت با آنکه اتفاقاتی که در بخش عرضه و تقاضای انرژی در سطح جهانی میافتد نقش مهمی در تعیین قیمت انرژی و بهویژه نفت دارد، اما شاخص کلیدی و مهم در تعیین روند حرکت قیمت همه مواد اولیه از جمله نفت در بازارهای جهانی ارزش جهانی دلار یا همان Dollar index است.

این همان نکتهای است که متاسفانه بسیاری از سیاستگذاران اقتصادی و اقتصاددانان و فعالان اقتصادی از آن غافلند. اقتصاد همه کشورهای کالا پایه -کشورهایی که صادرات مواد اولیه هسته اصلی صادرات آنهاست- به شدت به تغییرات دلار در بازارهای جهانی وابسته است و تغییرات شدید این شاخص میتواند ارزش افزوده اقتصادی در سطح جهان را بین کشورهای مصرفکننده انرژی و تولیدکننده انرژی در سطح جهان جابهجا کند.

دقیقتر میتوان گفت که اختلافنظرهای بین کشورهای تولیدکننده نفت همانند اختلافنظر بین ایران و عربستان در تعیین میزان سقف تولید نفت، تنها میتواند در کوتاهمدت در برابر این افزایش و کاهش قیمتها مقاومت ایجاد کند وگرنه همانطور که در تصویر این مقاله ملاحظه میشود، در بلندمدت تنها پارامتر تعیینکننده قیمت نفت در بازارهای جهانی تغییرات ارزش دلار است.

این اهمیت نشان میدهد که سیاستگذاران حوزه انرژی کشور حتی پیش از بررسی و پیدا کردن راهکارهای رفع اختلاف بین کشورهای تولیدکننده نفت و تلاش برای کاهش سقف تولید کشورهای عضو اوپک، باید تحولات و عوامل اثرگذار روی Dollar index را بهطور بسیار دقیق رصد کرده و برای هر یک از سناریوهای محتمل برای روند تغییرات این متغیر مهم جهانی راهکارهای مشخصی را پیشبینی کنند.

اهمیت این تحلیل وقتی افزایش مییابد که بدانیم غیر از اقتصاد آمریکا، حرکت کلی اقتصاد جهانی و بهویژه اقتصاد چین در سال 2015 روند مثبتی را که بیانگر افزایش تقاضا برای نفت در سطح جهان باشد نشان نمیدهد و اگر بپذیریم که اقتصاد آمریکا پس از موفقیت سیاستهای انبساطی خود در سالهای 2009 تا 2014 و توقف این سیاستها، به احتمال بسیار زیاد در سال 2015 در دو مرحله شاهد افزایش نرخ بهره برای کنترل اثر تورمی دوره رشد اقتصادی کنونی خواهد بود. این تصمیم فدرالرزرو خود میتواند دلیل دیگری بر افزایش ارزش دلار در بازارهای جهانی و کاهش ارزش نفت در سال 2015 شود.

اقتصاد ایران و بهویژه درآمدهای نفتی و بودجه دولت ایران در سال آینده به شدت به تحولات Dollar index وابسته است و با توجه به دلایل گفتهشده حتی اگر ارزش جهانی دلار در سال 2015 به سرعت ماههای گذشته رشد نداشته باشد، اما همچنان پول پرقدرتی است؛ لذا متاسفانه درآمدهای نفتی و بودجه دولت ایران از این اتفاق ضربهپذیر است.

شاید منطقیترین تصمیم برای کاهش این ضربهپذیری پیشبینی قیمت نفت در محدودهای است که امکان کسری بودجه دولت را به حداقل برساند. ضمن اینکه بودجه سال آینده را نیز متناسب با این کاهش احتمالی قیمت نفت باید انقباضیتر از بودجه امسال بست. شاید بتوان گفت در صورتی که شاخص دلار در بازارهای جهانی -Dollar index- که این روزها 87 است، در چند هفته آینده خط مقاومت 91 را بشکند و بالاتر رود، اقتصاد ایران باید کمربندها را بسیار محکمتر ببندد تا بتواند اثرات جدی کاهش قیمت هر بشکه نفت حتی به زیر 70 دلار را بر روی درآمدهای نفتی و بودجه دولت کنترل کند.

باید توجه داشت که اگر ارزش Dollar index در بازارهای جهانی در سال 2015 به نزدیک 100 برسد، متاسفانه حتی رفع تحریمهای همهجانبه علیه اقتصاد ایران و افزایش ظرفیت تولید و صادرات نفت ایران نیز نمیتواند کسری بودجه ناشی از کاهش شدید قیمت نفت را جبران کند. لذا ارائه بودجهای انقباضی و در نظر گرفتن ارزش نفت در ارقامی بین 60 تا 70 دلار در بودجه سال آینده، شاید بهترین سناریویی باشد که بتواند اثرات سوء احتمالی کاهش قیمت نفت در سال آینده را جبران کند.

سیامک قاسمی - مدرس اقتصاد سازمان مدیریت صنعتی

.svg)

ارسال نظر