چرا بهمنی رییسکل بانک مرکزی نماند؟

ایسنا نوشت:

بازار عزل و نصبها با روی کار آمدن دولت یازدهم داغ شده و رییسجمهوری آغاز به انتصاب معاونان و دیگر اعضای کابینه خود کرده است، در این میان ریاست بانک مرکزی از پستهایی است که درباره آن گمانه زنیهای بسیاری صورت گرفت و در بین همه احتمالات مطرح شده گزینههایی نیز مطرح میشود.

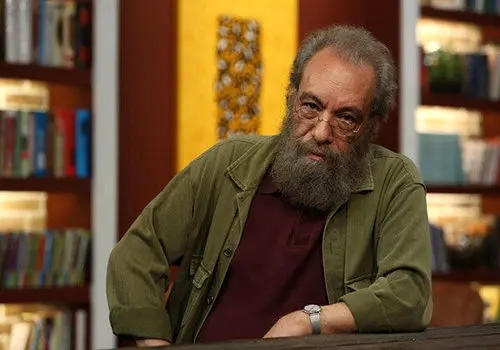

در حالی که علی طیب نیا وزیر امور اقتصادی و دارایی، روز گذشته در حاشیه مراسم معارفه خود از اعلام رییس بانک مرکزی تا فردا، پنج شنبه خبر داده است ، این سوال مطرح می شود که آیا محمود بهمنی، رییس بانک مرکزی در دولت های نهم و دهم، گزینه مناسبی برای بانک مرکزی دولت یازدهم نیست؟

اگر چه بهمنی که در سال پایانی دولت نهم در مهر ماه 87 با تصویب مجمع عمومی بانک مرکزی و امضای محمود احمدینژاد به عنوان رییس کل بانک مرکزی انتخاب شد طی سالهای حضورش در بانک مرکزی به ویژه طی دوسال اخیر مورد انتقادات بسیاری قرار گرفت، اما بررسی اتفاقات رخ داده طی سالهای گذشته نشان از آن دارد که وی تنها عامل بروز مسائل و مشکلات سیستم بانکی و اقتصادی کشور نبوده است.

البته وی پیشتر در یک نشست خبری در پاسخ به این سوال که اگر رییس جمهور منتخب به شما پیشنهاد دهد که همچنان رییس کل بانک مرکزی بمانید، قبول خواهید کرد یا نه؟ گفت: من روی این مساله فکر نکردهام. اعتقاد دارم که بهتر است ایشان از نیروهای جوان و جدیدتر استفاده کند و شاید انتظار مردم این باشد.

بر این اساس افزایش میزان نقدینگی، رشد نرخ تورم و در پی آن کاهش ارزش پول ملی، سوءاستفاده سه هزار میلیارد تومانی، برداشت شبانه از بانکها با هدف جبران کسری بودجه دولت و بروز نوسانات در بازار های ارز و سکه از جمله انتقاداتی بوده که همواره نسبت به عملکرد بانک مرکزی مطرح شده که بخش عمده آنها به مستقل نبودن بانک مرکزی بر می گردد.

در این راستا است که همواره بر استقلال بانک مرکزی تاکید و گفته می شود که رابطه مستقیم و نزدیک بین استقلال بانک مرکزی، کنترل تورم و حفظ ارزش پول وجود دارد و باید به سمت استقلال واقعی بانک مرکزی پیش برویم.

اما موضوعی که درباره استقلال بانک مرکزی مطرح می شود این است که اساسا با ساختار فعلی بانک مرکزی این نهاد پولی نمیتواند به صورت مستقل عمل کند زیرا اولا مجمع عمومی بانک مرکزی متشکل از رییس جمهور (ریاست مجمع)، وزیر امور اقتصادی و دارایی، رییس سازمان مدیریت و برنامهریزی کشور، وزیر بازرگانی و یک نفر از وزرا به انتخاب هیأت وزیران است که همگی از بدنه دولت هستند.

شورای پول و اعتبار نیز به عنوان یکی دیگر از ارکان بانک مرکزی متشکل از وزیر امور اقتصادی و دارایی یا معاون وی، رییس کل بانک مرکزی جمهوری اسلامی ایران، رییس سازمان مدیریت و برنامهریزی کشور یا معاون وی، دو تن از وزرا به انتخاب هیأت وزیران، وزیر بازرگانی، دو نفر کارشناس و متخصص پولی و بانکی به پیشنهاد رییس کل بانک مرکزی جمهوری اسلامی ایران و تائید ریاست جمهوری، دادستان کل کشور یا معاون وی، رییس اتاق بازرگانی و صنایع و معادن، رییس اتاق تعاون، نمایندگان کمیسیونهای "امور اقتصادی" و " برنامه و بودجه و محاسبات" مجلس شورای اسلامی (هر کدام یک نفر) به عنوان ناظر با انتخاب مجلس است، همچنین ریاست شورا بر عهده رییس کل بانک مرکزی جمهوری اسلامی ایران خواهد بود.

بنابراین با توجه به نفوذ دولت در شورای پول و اعتبار باز هم امکان وتوی نظر رییس بانک مرکزی در این شورا وجود دارد بنابراین در چنین شرایطی عدم استقلال بانک مرکزی با ساختار فعلی آن ارتباط مستقیم دارد.

در این زمینه، محمد حسین عادلی، رییس بانک مرکزی دولت سازندگی، معتقد است برای مستقل شدن بانک مرکزی از نظر ساختاری سه اقدام باید انجام شود. اول شیوه انتصاب رییس بانک مرکزی . دوم شیوه و ترکیب انتصاب اعضای شورای پول و اعتبار و سوم تعریف از فرآیند تصمیم سازی و تصمیم گیری سیاست های پولی و ارزی.

وی با اشاره به این که انتصاب رییس بانک باید با نظر رییس جمهور باشد اما نه به طوری که او فقط به دولت و رییس آن پاسخگو باشد، خاطرنشان کرد: رییس بانک باید به کل کشور و ملت پاسخگو باشد، همچنین ترکیب شورای پول و اعتبار باید با اقلیت کارشناسان اقتصادی، مالی و بانکی مستقل و بخش تحقیقات و کارشناسی بانک باشد.

عادلی با بیان این که باید برای شیوه تصمیم سازی و بحث و بررسی سیاست های پولی و تصویب آنها در شورا مراحل مشخص و معینی تعریف کرد و همه موضوعات باید از آن طریق و عبور از آن فرآیند گذر کن، خاطرنشان کرد: رییس بانک و شورا باید بتواند با قدرت استقلالی که دارد از نظرات و تصمیمات کارشناسی خود دفاع کند و هراسی از فشار برکناری نداشته باشد، همچنین علاوه بر این کارهای ساختاری باید چند اقدام در مورد دولت و سیاستهای مالی آن انجام شود. لازم است قوانینی تصویب شود تا از تجاوز دولت به حریم بانک مرکزی جلوگیری کند. باید برای میزان استفاده دولت و شرکت های دولتی سقف معین تعیین کرد و لازم است تسهیلاتی تکلیفی به تدریج از میان برود.

این کارشناس مسائل بانکی در ادامه با تاکید بر این که مهم تر از اقدامات ساختاری و تقنینی، این است که تفکر و رویکرد تصمیم گیران اصلی دولت و نظام در مورد بانک مرکزی و سیستم بانکی تغییر یابد، گفت: باید بپذیرند وجوه موجود در بانک ها پس انداز های مردم و امانت آنها نزد بانک ها است و دولت و قانون حق ندارد برای آنها تعیین تکلیف کن باید بپذیرند که خلق پول اضافی توسط بانک مرکزی ایجاد تورم می کند و تورم یعنی از جیب مردم برداشتن و قدرت خرید دستمزدها و پس انداز های آنها را کم کردن که این ظلم است.

وی اضافه کرد: طی این چند سال استقلال بانک مرکزی به این دلیل رخ نداده که همواره دولت به بانک مرکزی به عنوان منبعی برای جبران کسری های پیدا و پنهانش نگاه کرده و تا زمانی که این تفکر وجود دارد که دولت ها می توانند از منابع بانکی برای تامین منابع مورد نیازشان استفاده کنند افزایش نقدینگی و افزایش تورم ادامه خواهد داشت.

بنابراین تا زمانی که ساختار بانک مرکزی اصلاح نشود و نقش دولت در تصمیمات این نهاد پولی پررنگ باشد ، هر فردی که سکان آن را به دست بگیرد، باز هم شاهد نامتعادل بودن نظام پولی و بانک کشور خواهیم بود.

بازار عزل و نصبها با روی کار آمدن دولت یازدهم داغ شده و رییسجمهوری آغاز به انتصاب معاونان و دیگر اعضای کابینه خود کرده است، در این میان ریاست بانک مرکزی از پستهایی است که درباره آن گمانه زنیهای بسیاری صورت گرفت و در بین همه احتمالات مطرح شده گزینههایی نیز مطرح میشود.

در حالی که علی طیب نیا وزیر امور اقتصادی و دارایی، روز گذشته در حاشیه مراسم معارفه خود از اعلام رییس بانک مرکزی تا فردا، پنج شنبه خبر داده است ، این سوال مطرح می شود که آیا محمود بهمنی، رییس بانک مرکزی در دولت های نهم و دهم، گزینه مناسبی برای بانک مرکزی دولت یازدهم نیست؟

اگر چه بهمنی که در سال پایانی دولت نهم در مهر ماه 87 با تصویب مجمع عمومی بانک مرکزی و امضای محمود احمدینژاد به عنوان رییس کل بانک مرکزی انتخاب شد طی سالهای حضورش در بانک مرکزی به ویژه طی دوسال اخیر مورد انتقادات بسیاری قرار گرفت، اما بررسی اتفاقات رخ داده طی سالهای گذشته نشان از آن دارد که وی تنها عامل بروز مسائل و مشکلات سیستم بانکی و اقتصادی کشور نبوده است.

البته وی پیشتر در یک نشست خبری در پاسخ به این سوال که اگر رییس جمهور منتخب به شما پیشنهاد دهد که همچنان رییس کل بانک مرکزی بمانید، قبول خواهید کرد یا نه؟ گفت: من روی این مساله فکر نکردهام. اعتقاد دارم که بهتر است ایشان از نیروهای جوان و جدیدتر استفاده کند و شاید انتظار مردم این باشد.

بر این اساس افزایش میزان نقدینگی، رشد نرخ تورم و در پی آن کاهش ارزش پول ملی، سوءاستفاده سه هزار میلیارد تومانی، برداشت شبانه از بانکها با هدف جبران کسری بودجه دولت و بروز نوسانات در بازار های ارز و سکه از جمله انتقاداتی بوده که همواره نسبت به عملکرد بانک مرکزی مطرح شده که بخش عمده آنها به مستقل نبودن بانک مرکزی بر می گردد.

در این راستا است که همواره بر استقلال بانک مرکزی تاکید و گفته می شود که رابطه مستقیم و نزدیک بین استقلال بانک مرکزی، کنترل تورم و حفظ ارزش پول وجود دارد و باید به سمت استقلال واقعی بانک مرکزی پیش برویم.

اما موضوعی که درباره استقلال بانک مرکزی مطرح می شود این است که اساسا با ساختار فعلی بانک مرکزی این نهاد پولی نمیتواند به صورت مستقل عمل کند زیرا اولا مجمع عمومی بانک مرکزی متشکل از رییس جمهور (ریاست مجمع)، وزیر امور اقتصادی و دارایی، رییس سازمان مدیریت و برنامهریزی کشور، وزیر بازرگانی و یک نفر از وزرا به انتخاب هیأت وزیران است که همگی از بدنه دولت هستند.

شورای پول و اعتبار نیز به عنوان یکی دیگر از ارکان بانک مرکزی متشکل از وزیر امور اقتصادی و دارایی یا معاون وی، رییس کل بانک مرکزی جمهوری اسلامی ایران، رییس سازمان مدیریت و برنامهریزی کشور یا معاون وی، دو تن از وزرا به انتخاب هیأت وزیران، وزیر بازرگانی، دو نفر کارشناس و متخصص پولی و بانکی به پیشنهاد رییس کل بانک مرکزی جمهوری اسلامی ایران و تائید ریاست جمهوری، دادستان کل کشور یا معاون وی، رییس اتاق بازرگانی و صنایع و معادن، رییس اتاق تعاون، نمایندگان کمیسیونهای "امور اقتصادی" و " برنامه و بودجه و محاسبات" مجلس شورای اسلامی (هر کدام یک نفر) به عنوان ناظر با انتخاب مجلس است، همچنین ریاست شورا بر عهده رییس کل بانک مرکزی جمهوری اسلامی ایران خواهد بود.

بنابراین با توجه به نفوذ دولت در شورای پول و اعتبار باز هم امکان وتوی نظر رییس بانک مرکزی در این شورا وجود دارد بنابراین در چنین شرایطی عدم استقلال بانک مرکزی با ساختار فعلی آن ارتباط مستقیم دارد.

در این زمینه، محمد حسین عادلی، رییس بانک مرکزی دولت سازندگی، معتقد است برای مستقل شدن بانک مرکزی از نظر ساختاری سه اقدام باید انجام شود. اول شیوه انتصاب رییس بانک مرکزی . دوم شیوه و ترکیب انتصاب اعضای شورای پول و اعتبار و سوم تعریف از فرآیند تصمیم سازی و تصمیم گیری سیاست های پولی و ارزی.

وی با اشاره به این که انتصاب رییس بانک باید با نظر رییس جمهور باشد اما نه به طوری که او فقط به دولت و رییس آن پاسخگو باشد، خاطرنشان کرد: رییس بانک باید به کل کشور و ملت پاسخگو باشد، همچنین ترکیب شورای پول و اعتبار باید با اقلیت کارشناسان اقتصادی، مالی و بانکی مستقل و بخش تحقیقات و کارشناسی بانک باشد.

عادلی با بیان این که باید برای شیوه تصمیم سازی و بحث و بررسی سیاست های پولی و تصویب آنها در شورا مراحل مشخص و معینی تعریف کرد و همه موضوعات باید از آن طریق و عبور از آن فرآیند گذر کن، خاطرنشان کرد: رییس بانک و شورا باید بتواند با قدرت استقلالی که دارد از نظرات و تصمیمات کارشناسی خود دفاع کند و هراسی از فشار برکناری نداشته باشد، همچنین علاوه بر این کارهای ساختاری باید چند اقدام در مورد دولت و سیاستهای مالی آن انجام شود. لازم است قوانینی تصویب شود تا از تجاوز دولت به حریم بانک مرکزی جلوگیری کند. باید برای میزان استفاده دولت و شرکت های دولتی سقف معین تعیین کرد و لازم است تسهیلاتی تکلیفی به تدریج از میان برود.

این کارشناس مسائل بانکی در ادامه با تاکید بر این که مهم تر از اقدامات ساختاری و تقنینی، این است که تفکر و رویکرد تصمیم گیران اصلی دولت و نظام در مورد بانک مرکزی و سیستم بانکی تغییر یابد، گفت: باید بپذیرند وجوه موجود در بانک ها پس انداز های مردم و امانت آنها نزد بانک ها است و دولت و قانون حق ندارد برای آنها تعیین تکلیف کن باید بپذیرند که خلق پول اضافی توسط بانک مرکزی ایجاد تورم می کند و تورم یعنی از جیب مردم برداشتن و قدرت خرید دستمزدها و پس انداز های آنها را کم کردن که این ظلم است.

وی اضافه کرد: طی این چند سال استقلال بانک مرکزی به این دلیل رخ نداده که همواره دولت به بانک مرکزی به عنوان منبعی برای جبران کسری های پیدا و پنهانش نگاه کرده و تا زمانی که این تفکر وجود دارد که دولت ها می توانند از منابع بانکی برای تامین منابع مورد نیازشان استفاده کنند افزایش نقدینگی و افزایش تورم ادامه خواهد داشت.

بنابراین تا زمانی که ساختار بانک مرکزی اصلاح نشود و نقش دولت در تصمیمات این نهاد پولی پررنگ باشد ، هر فردی که سکان آن را به دست بگیرد، باز هم شاهد نامتعادل بودن نظام پولی و بانک کشور خواهیم بود.

.svg)

ارسال نظر