منطقه ممنوعه وامدهی بانکها

معاون نظارتی بانک مرکزی یکی از دلایل فشارهایی را که اخیرا به بانکها و بانک مرکزی وارد میشود، این موضوع دانست که به دلیل عبور اقتصاد از رکود و ورود به مرحله رونق، بنگاههای اقتصادی نیاز بیشتری به تامین مالی دارند و به خاطر اینکه بانکها بهعنوان تنها راه تامین مالی در ایران شناخته میشوند، تصور غالب این است که فقط با اختصاص منابع از سوی بانکها مشکلات تولید حل میشود.

به گزارش دنیای اقتصاد، در حالی که به گفته او، فعالیتهای اقتصادی با مشکلات و ضرورتهای دیگری نیز مواجه هستند. تهرانفر با انتقاد از این دیدگاه که «استفاده از منابع بانکها را حق همه میداند»، اظهار کرد که «بانک مرکزی با این نگرش مخالف است که منابع بانکی بهصورت راحت و ارزان در اختیار افراد ناصالح و فعالیتهای غیرضروری قرار بگیرد.»

تهرانفر با تاکید بر اینکه بانکداری نیز یک فعالیت اقتصادی است، تفاوت بانکها را با سایر بنگاهها در این موضوع دانست که ذینفعان بانک، فقط سهامداران آن نیستند و سپردهگذاران نیز در سود و زیان بانک شریک هستند و به همین دلیل، نظارت بیشتری باید بر فعالیت بانکها در مقایسه با دیگر بنگاهها صورت بگیرد.

فشار تامین مالی با عبور از رکود

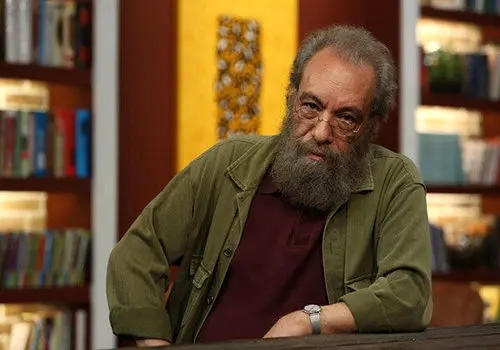

حمید تهرانفر، معاون نظارتی بانک مرکزی، در گفتوگویی با سایت رسمی این نهاد، به بررسی وضعیت کنونی نظام بانکی از زاویه دید نظارتی پرداخت. به گفته تهرانفر، یکی از دلایل اینکه «در حال حاضر در اغلب محافل و مجامع بحث بانکها و بانک مرکزی داغ است»، این است که اقتصاد ایران در حال ورود به مرحله رونق است و دوران رکود سخت را بهتدریج پشتسر گذاشته است.

به گفته تهرانفر، در شرایط ورود به رونق، نیاز بنگاههای اقتصادی به «تامین مالی» بیشتر میشود و به دلیل اینکه در ایران، «بانکها بهعنوان یگانه مرجع تامین مالی شناخته میشوند»، هنگامی که به تامین مالی نیاز میشود نیز فشار به نظام بانکی برای تامین مالی بیشتر افزایش مییابد.

تهرانفر مشکل تامین مالی را تنها یکی از مشکلات تولید و فعالیت اقتصادی در کشور دانست و تاکید کرد نباید تصور شود که تنها مشکل کنونی، مساله تامین مالی است. او در این باره توضیح داد: «متاسفانه در کشور ما تصور غالب اين است که فقط با وجود پول و منابع مالي، مشکلات بنگاههاي اقتصادي حل ميشود. در حالي که پول و سرمايه تنها يکي از اجزاي تشکيلدهنده يک فعاليت اقتصادي است.» معاون نظارتی بانک مرکزی اضافه کرد که فعالیت اقتصادی علاوهبر «تامین مالی»، به اجزای ضروری دیگری نیز نیاز دارد که مهمترین آنها «مديريت صحيح»، «منابع انساني مطلوب» و «منابع مالي کافي توسط موسسات و سهامداران» هستند. تهرانفر این اجزا را «زيربناي فعاليت ساختاري و مداوم يک شرکت معتبر و مطلوب» عنوان کرد.

منابع ارزان در اختیار افراد ناصالح قرار نگیرد

تهرانفر در ادامه توضیحات خود درخصوص فشارهای وارد شده به شبکه بانکی برای تامین مالی بیشتر و ارزانتر، اظهار کرد: «بهنظر ميرسد استفاده از منابع بانکي بهنوعي، حالت «حق» پيدا کرده است. بهعبارت ديگر، تکاليف تعيينشده براي بانکها، اکثرا راه پرداخت تسهيلات را هموار ميکنند و نوعي «حق» را براي استفادهکنندگان از تسهيلات بانکي پديد میآورد.»

این مقام بانک مرکزی با انتقاد از این دیدگاه، وضعیت فعلی را مشابه این دانست که «گويي فعالان اقتصادي حتما بايد از منابع بانکي بهره بگيرند یا هر زمان که لازم شد بانکها آماده باشند تا تسهيلات را پرداخت کنند.» به گفته او، با وجود اینکه منابع بانکی باید در دسترس عموم باشد، ولی بانک مرکزی با این نگرش مخالف است که با توجیههایی مثل حمایت از تولید، «منابع بانکی بهصورت راحت و ارزان در اختیار افراد ناصالح و فعالیتهای غیرضروری قرار بگیرد.» تهرانفر در توضیح این موضوع، فعالیت بانکی را نوعی فعالیت اقتصادی و بانکها را نیز در زمره فعالان اقتصادی دستهبندی کرد.

وی افزود: «اصولا بانکها ازجمله فعالان اقتصادي هستند که فعاليت آنها به شدت مقرراتي است؛ نه از منظر پرداخت بيقيدوشرط تسهيلات، بلکه از ديدگاه رفتارهاي احتیاط آميز و محتاطانه.» تهرانفر با بیان این موضوع، یکی از تفاوتهای فعالیت بانکداری با دیگر فعالیتهای اقتصادی را در این دانست که فعالیت بانکداری، یک فعالیت بهشدت مقرراتی و محتاطانه است.

منافع سهامداران و منافع سپردهگذاران

معاون نظارتی بانک مرکزی در ادامه گفتوگوی خود با سایت رسمی این نهاد، به تشریح دلایل این موضوع پرداخت که چرا فعالیت بانکداری در مقایسه با دیگر فعالیتهای اقتصادی، مقررات بیشتری دارد. به گفته تهرانفر، فعالیت بانکها اولا باید در چارچوب مقررات عمومی کشوری باشد و ثانیا، باید با مقررات بانک مرکزی در تطابق باشد. او در توضیح این نکته افزود: «صرفنظر از ضوابط گستردهاي که ازسوی مراجع مختلف کشوري براي نظام بانکي کشور تهيه و اعلام ميشود، بانک مرکزي نيز بانکها را در چارچوب مقرراتي که خود تعيين ميکند، هدايت ميکند.» به گفته تهرانفر، «برخي ضوابط احتیاطي بايد از سوي نظام بانکي رعايت شود تا مطمئن شويم بانکها سالم هستند و خطري منابع سپردهگذاران را تهديد نميکند.»

تهرانفر تفاوت عمده دیگر بین فعالیت بانکها با دیگر بنگاهها را در طیف «ذینفعان» آنها دانست؛ چراکه ذینفعان سایر بنگاهها، فقط «سهامداران» آنها هستند، ولی در بانکها ذینفعان اصلی تعداد زیادی از افرادی هستند که تحت عنوان «سپردهگذار»، منابع بانکها را تامین میکنند. به گفته تهرانفر، «آنچه بانکها را از بقيه بنگاههاي اقتصادي متمايز ميکند، اين است که ذينفعان نظام بانکي طيف وسيعي از اقشار را تشکيل ميدهند. علاوهبر سهامداران، ذینفعان بانکها طيف وسيعی از سپردهگذاران هستند که بيش از 90 درصد از منابع بانکها متعلق به آنها است و ضرورت نظارت بانک مرکزي بر بانکها نيز به اين موضوع برميگردد. در يک بنگاه اقتصادي عادي سهامداران از اختیارات وسيع تري برخوردار هستند.»

منع بانکها از فعالیتهای مضر، سوداگرانه و پرریسک

معاون نظارتی بانک مرکزی درخصوص تغییرات صورت گرفته در مقررات و شیوههای نظارت بانک مرکزی بر بانکها، به تجربیات بینالمللی اشاره کرد و توضیح داد: «بانک مرکزی بهعنوان مرجع نظارت بانکی، بر اساس تجارب حاصله از فعاليتهاي نظام بانکي در ساير کشورهاي پيشرفته، بهتدريج روشهاي نظارت را ارتقا داده و با استفاده از شيوههاي جديد نسبت به صیانت و مراقبت از سپردههاي مردم اطمينان حاصل ميکند.»

تهرانفر در توضیح هدف از نظارت بر نظام بانکی، اظهار کرد: «بانک مرکزي بهعنوان مرجع نظارت بانکي در کشور، بايد مطمئن شود مديران بانکها از افراد حرفهاي و برخوردار از صلاحيت تجربي و علمي کافي هستند و براي اتخاذ تصميم و مديريت از استقلال رأي کافي براي رعايت حقوق همه ذينفعان برخوردار باشند. مثلا در چنين شرايطي نميتواند يک شخص حقوقي، عضو هیاتمديره بانک شود و نماينده شخص حقوقي مذکور توسط مديرعامل آن شخص حقوقي معرفي و هر زمان که اراده کرد، بتواند او را از نمايندگي عزل کند.»

به گفته تهرانفر، «درست است در قانون تجارت از اين بابت منعي وجود ندارد، ولي قانون تجارت بهصورت عام يک چارچوب قابل قبول را براي اساسنامه تعيين ميکند. بديهي است براي بانکها با رعايت چارچوب مذکور ميتوان محدوديتهايي از طريق بانک مرکزي اعمال کرد. در حقيقت، بانک مرکزي بايد بتواند بانکها را با اعمال اختیارات لازم به سمت فعاليتهاي مثبت هدايت کرده و آنها را از فعاليتهاي مضر اقتصادي، سوداگرانه، پر ريسک منع کند تا خسارت ناشي از اقدامات مخاطره آميز بانکها دامن سپردهگذاران را نگيرد.»

تهرانفر در توضیح سازوکارهای به کار گرفته شده برای اجتناب از این مخاطرات گفت: «هیاتمديره بانک بايد بتواند نقشي کاملا مستقل را بين کليه ذينفعان ايفا کند و يک گروه از ذينفعان نبايد در موضعي باشند که بتوانند تصميمات اعضاي هیاتمديره بانک را تحتتاثير قرار دهند؛ حتي اگر اين گروه، سهامداران باشند.»

هدف از طراحی اساسنامه جدید بانکها

به گفته تهرانفر، یکی از اهدف مقام ناظر بر بانکها این است که جلوی اعمال نفوذ گروهی خاص از سهامداران را بر تصمیمات هیات مدیره بگیرد. او درخصوص این موضوع که «اگر خسارتي ایجاد شود، به سهامداران نيز وارد ميشود» توضیح داد: «سهامداران اختیاردار هستند، در مجامع راي ميدهند، مدير انتخاب ميکنند و طبق قانون، در امور مديريتي بانک نقشآفريني کرده و از اين رهگذر، منافع خود را تضمين ميکنند. اما سپردهگذاران هيچ نقشي در مديريت و اداره بانک ندارند و ناکرده خسارتي وارد شود، بيگناه خسارت ميدهند.»

تهرانفر در ادامه اظهارات خود، درخصوص اساسنامهای که اخیرا بهصورت یکشکل برای همه بانکهای تجاری طراحی و تصویب شده است، بیان کرد: «اساسنامه نيز از همين منظر و ديدگاه تبيين شده است. يعني مطابق اساسنامه جديد، سهامداران و مديران در چارچوب مشخصي بانک را اداره ميکنند و در تدوین آن از روشهاي نوين جهاني در عرصه حاکميت شرکتي در تدوين اساسنامه جديد بهرهبرداري شده است. ما انتظار داريم بانکهاي خصوصي با قيد فوريت نسبت به تصويب اساسنامه جدید در مجامع خود اقدام کنند تا شاهد وجود بانکهاي منظمتري در عرصه اقتصادي کشور خود باشيم.»

تهرانفر در پاسخ به این پرسش که «آیا براي ساير فعاليتها در کشور هيچ اساسنامه متحدالشکلي تنظيم شده است؟» توضیح داد: «بنده اطلاع دقيقي ندارم، اما حتي اگر نباشد هم عجيب نيست؛ زيرا بانکها از ساير بنگاهها متفاوتند. سهامداران بانکها بايد بپذيرند برخي محدوديتهاي قانوني و مقرراتي را بايد رعايت کنند. در قانون سیاستهاي کلي اصل چهل و چهارم قانون اساسي نيز به اين موضوع توجه خاصی شده و محدوديت در ميزان سهامداري هر شخص حقيقي و حقوقي از سهام يک بانک تعيين شده است.»

.svg)

ارسال نظر