تخصیص۱۶ هزار میلیارد تومان تسهیلات به بنگاه های کوچک و متوسط

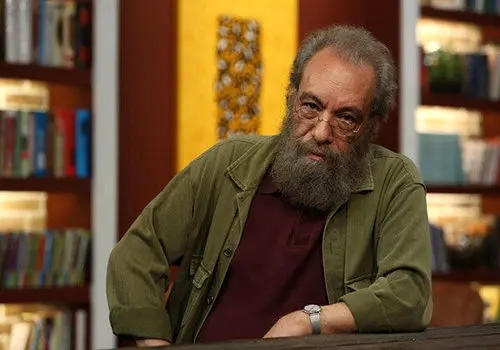

پارسینه: رییس پژوهشکده پولی و بانکی از تخصیص 16 هزار میلیارد تومان تسهیلات به بنگاه های کوچک و متوسط تا پایان سال جاری خبر داد و گفت: در راستای اجرای طرح اصلاح نظام بانکی و ذوب شدن انجماد دارایی بانک ها این تسهیلات به بنگاه های کوچک و متوسط پرداخت می شود.

وی اظهار داشت: بنابراین تسهیلات دهی شرکتی برای احداث کارخانه ها ، پالایشگا ه ها و در مجموع طرح های سرمایه بر به سمت بورس و بازار سرمایه سوق می یابند و نظام بانکی نیز در بخش تسهیلات خرد و متوسط فعال تر خواهد شد .

دیواندری تصریح کرد: معتقدم این امر باعث می شود تا پرتفوی اعتباری بانک ها نفس کشیده و علاوه بر بهبود جریان نقدی درآمدی ، بازگشت اقساط ارتقا و صورت های مالی بانک ها شفاف تر شود .

رییس پژوهشکده پولی و بانکی ادامه داد: البته این طرح به کسب و کارهای کوچک و متوسط که عمدتا در سایه شرکت های بزرگ برای دریافت تسهیلات با مشکل مواجه بودند ، کمک می کند .

وی خاطرنشان کرد: بنابراین اجرای این طرح رضایت اجتماعی را افزایش می دهد زیرا در قالب این طرح به یک بنگاه بزرگ اقتصادی که بازدهی مناسب ندارد و یا مشکل فروش دارد منابع وسیعی تزریق نمی شود .

دیواندری گفت: تزریق منابع به این شرکت ها هم پول را برگشت ناپذیر می کرد و هم فرصت ها را از بین می برد زیرا در ازای تامین مالی این شرکت بزرگ ، تامین مالی بنگاه های اقتصادی کوچک و متوسط با مشکل مواجه می شد .

رییس پژوهشکده پولی و بانکی با بیان اینکه رفع این مشکلات در طرح اصلاح نظام بانکی پیش بینی شده است، گفت: بانک مرکزی اجرای این طرح را آغاز کرده و بر همین اساس 16 هزار میلیارد تومان تسهیلات برای بنگاه های کوچک و متوسط در نظر گرفته است که این رقم تا پایان سال جاری تخصیص می یابد .

وی ادامه داد: معتقدم توان محدود نظام بانکی را نباید صرف رفع مشکلات ساختاری بنگاه هایی کرد که هم خودشان نجات پیدا نمی کنند و هم برای بانک مشکلاتی را ایجاد می کنند بنابراین این منابع باید در بخش هایی همانند بنگاه های کوچک و متوسط که بازگشت آن تضمین شده تر است ، سوق یابد .

وی گفت: همچنین بهترین ابزار برای تامین مالی طرح های سرمایه گذاری، پتروشیمی و بنگاه های بزرگ همانند خودرو سازها استفاده از مکانیزم بازار سرمایه و تامین مالی از طریق صکوک و غیره است .

دیواندری در پاسخ به این پرسش که آیا بازار سرمایه کشور قابلیت تامین مالی بنگاه های بزرگ کشور را دارد یا خیر؟، خاطر نشان کرد: عملیات بازار باز و بازار اوراق که به تدریج شکل می گیرد می تواند کمک زیادی به این امر کند البته هم اکنون نیز فروش اوراق در بازار سرمایه بسیار مناسب است وحتی اوراقی که اخیرا منتشر شده در بازار جذابیت بالایی دارد به نحوی که اوراق رهنی ظرف چند دقیقه فروش رفت .

رییس پژوهشکده پولی و بانکی بانک مرکزی، نقدینگی بازار سرمایه را مناسب ارزیابی کرد و گفت: البته بانک ها نیز برای تامین نقدینگی به بازار سرمایه کمک می کنند و بانک ها زمانی که منابعشان جا به جا می شود و یا کاهش می یابد نسبت شبه پول به پول افت می کند اما در دراز مدت این نسبت تناسب مناسبی پیدا می کند البته در مقابل آن تامین مالی با ریسک بالا و دارای ریسک نکول از نظام بانکی خارج می شود .

به گزارش ایبِنا، بانک مرکزی چندی پیش طرح اصلاح نظام بانکی را منتشر کرد که بر این اساس مرحله اول برنامه اصلاح نظام بانکي و مالی کشور، با هدف تقویت نقش نظارتی و سیاستگذاری بانک مرکزی، کاهش مطالبات غیر جاری، تبدیل بدهی های دولت به اوراق مالی اسلامی و افزایش سرمایه بانک ها تدوین شده است .

هدف بخش اول برنامه اصلاحي مقدماتي که زير نظر بانک مرکزي انجام ميپذيرد، تقويت نقش نظارتي و سپس تقويت نقش سياستگذاري پولي بانک مرکزي است. آسيبشناسي نظام بانکي نشان ميدهد در صورت اقتدار ناظر بانکي، سازکارهايي فعال ميشدند که ميتوانستند مشکلات فعلي شبکه بانکي را در مراحل ابتدايي متوقف کنند .

بخش دوم برنامه اصلاحي که با محوريت وزارت امور اقتصادي و دارايي انجام ميشود، ساماندهي بدهيهاي دولت و بازارپذير کردن آنها است. مشکل شبکه بانکي از دو بعد تنگناي مالي و پايداري مالي بر اقتصاد اثر گذاشته است. تنگناي مالي از مسير کاهش منابع در دسترس بنگاهها موجب تشديد رکود شده است .

.svg)

ارسال نظر