بانکها سوار قطار آینده شوند

پارسینه: از ۱۴ سال پیش، روز ۲۹ اکتبر در تقویم جهانی به عنوان روز جهانی اینترنت (World internet day یا به اختصار (Internet Day) ثبت شده است.

اینترنت بزرگترین سیستمی است که تاکنون به دست انسان طراحی، مهندسی و اجرا شده است. در واقع امروزه اینترنت به بخش مهمی از زندگی، کار، تفریح، سرگرمی و روابط ما تبدیل شده است و به هیچ وجه نمیتوان اثرات این پدیده شگفتانگیز را نادیده گرفت یا منکر شد.

هر چند اینترنت بدون یک میلیون اختراع مهمی که پیش از آن پدید آمده، شکل نمیگرفت، ولی به سختی میتوان اختراع دیگری یافت که به اندازه اینترنت تا این حد بر انسانها اثرگذار بوده باشد.

روزانه بیش از ۲۸۱ میلیارد ایمیل رد و بدل میشود و طبق برآورد محققان، این رقم تا سال ۲۰۲۲ به ۳۳۳ میلیارد ایمیل خواهد رسید.

* ورود اینترنت به صنعت بانکداری ایران

تکنولوژی و اینترنت در صنعت بانکداری در ایران به سال ۱۳۵۰ برمیگردد. در آن زمان، بانکهای تهران با در اختیار داشتن ۷ تا ۱۰ دستگاه خودپرداز در اولین شعبه از بانکهای خود، دستگاه خودپرداز پول را نصب کرده و مسئولیتش را بر عهده گرفته اند.

در سال ۱۳۸۱مجموعه مبادلهی اطلاعات و انجام عملیاتهای بین بانکی در بین بانکها انجام شد که به این عمل در بانکداری عضو شتاب گفتند و تصویب شد، به این ترتیب اداره شتاب بانک مرکزی در ۱۳۸۱ تاسیس و راه اندازی شد و با هدف فراهم کردن زیر ساخت تکنولوژی در بانکداری آغاز به کار کرد.

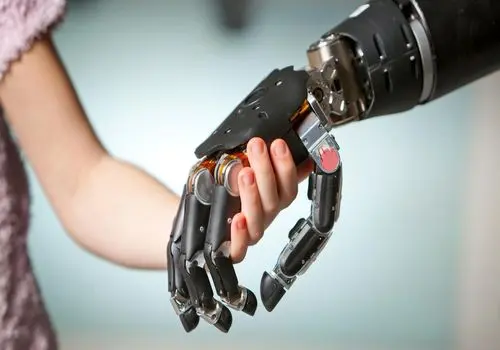

بانکداران و مسئولان بانکها معتقدند که در سالهای نه چندان دور در بانکها هوش مصنوعی به کمک آنها میآید، در بانکها به عنوان یک نیروی کار برتر و قابل اعتماد در کنار آنها کار خواهد کرد و باعث تسریع در عملکرد بانکها میشود.

شهروندان از بانکها برای ذخیره کردن پولهای خود استفاده میکنند و اکنون بانکداری اینترنتی به مردم کمک میکند با استفاده از بانکهای مجازی بتوانند وقت خود را ذخیره کنند.

مزایای بانکداری اینترنتی از دو دیدگاه مشتری و موسسه مالی مورد بررسی قرار میگیرد. از نگاه مشتری در هزینههایش صرفهجویی شده است؛ صرفه جویی در زمان و دسترسی به کانالهای متعدد برای انجام عملیات بانکی. اما از نگاه موسسه مالی میتوان به ویژگی هایی، چون ایجاد و افزایش شهرت بانکها در ارائه نوآوری، حفظ مشتریان علیرغم تغییرات مکانی بانک ها، ایجاد فرصت برای جستوجوی مشتریان جدید در بازارهای هدف، گسترش محدوده جغرافیایی فعالیت و برقراری شرایط رقابت کامل اشاره کرد.

* پیش به سوی بانکداری اشیاء

بانکها با بهره گیری از قدرت اینترنت قادر خواهند بود نقش خود را در زندگی مشتریانشان و به وجود آوردن رخدادهای جدید و هیجان انگیز تغییر دهند. ما میتوانیم این واقعیت جدید را، بانک اشیا (بانکداری اشیاء) بنامیم.

در سال ۲۰۱۶ حدود ۷۰درصد از مدیران مؤسسات مالی استفاده از اینترنت اشیاء را به عنوان گزینهای استراتژیک در صنعت بانکداری در نظر گرفتهاند. به طور کلی ۳ عامل رشد استفادهی بانکها و مؤسسات مالی از اینترنت اشیا شناسایی شده است که شامل موارد زیر هستند:

۱- تمایل زیاد مشتریان به استفاده از ابزارهای متصل به اینترنت از قبیل: ابزار پوشیدنی هوشمند، حجم چشمگیر استفاده از پرداخت موبایلی در پایانههای فروش و استفاده از پرداختهای غیر تماسی نظیر NFC.

۲- استاندارد شدن و در دسترس بودن اشیای متصل به اینترنت از طریق سرمایهگذاری گسترده در زیرساخت-های جهانی ابزارهای متصل، توسعهی نرم افزارها و ابزارها مانند سنسورهای هوشمند و ابزارهای پوشیدنی هوشمند و نیز پیشرفتهای حاصله در توسعه و اجرای استانداردهای امنیتی باعث شده است که راهکارهای مبتنی بر اینترنت اشیا دست یافتنی به نظر برسد و با استقبال مواجه شود.

۳- رقابت شدیدی در صنعت فناوریهای مالی به وجود آمده است و اینترنت اشیا، فرصتهایی را پیش روی بانکها و مؤسسات مالی قرار میدهد که در این رقابت پیروز میدان باشند.

* سند تجاری بانک رفاه به سمت دیجیتال متمایل است

با توجه به رشد روزافزون فناوری در جهان و ایران و تغییر انتظارات مشتریان، جایگاه بانکداری سنتی در حال تزلزل است، از این رو لزوم اتخاذ یک راهبرد تحولگرا در بانکها اجباری است و بانکها را ملزم به آغاز یک سفر به سمت بانکداری دیجیتال کرده است.

در این میان بانک رفاه به عنوان یکی از بانکهای کشور که با قشر وسیعی از جامعه ارتباط دارد با هدف غنیسازی سرویسهای استاندارد برخط و موبایلی از طریق بهکارگیری فناوریهای دیجیتال با تکیه بر عامل مهم هوشمندی تلاش دارد وارد این عرصه مدرن و پرشتاب شود.

از این رو، حسین رحمتی عضو هیات مدیره بانک رفاه با ارائه آمارهایی از این بانک به این نکته تاکید میکند که سند تجاری بانک رفاه در سال جاری به سمت بانکداری دیجیتال متمایل است.

او میگوید: امروزه باید تمام فعالیتهای بانکها در حوزه دیجیتال متمرکز شود و بانکهای کشور مدل کسب وکار خود را بر اساس بانکداری دیجیتال طراحی کنند.

رحمتی با اشاره به دیجیتالی شدن بانکداری ایران گفت: بانک رفاه قصد دارد تا بستری مناسب برای خلاقیت و ایدههای نوآورانه ایجاد کند. برای اینکه بتوان در کسبوکارهای بانکداری تغییری ایجاد کرد باید از خلاقیت جوانان استفاده کنیم. بانکها نیز باید درهمین راستا همکاریهای لازم را انجام دهند.

به گفته رحمتی، ۴ فرایند فناوریهای نوین، جهانی شدن بانکها، تغییرات جمعیتی و ایجاد شعب نسل سه و چهار بانکی، محورهایی هستند که بانکها در آینده به سمت آنها خواهند رفت.

وی بانک رفاه را متعلق به سازمان تأمین اجتماعی میداند و میگوید: با توجه به اینکه ۱۰۰ درصد سهام بانک رفاه متعلق به سازمانی است که با قشر وسیعی از جامعه در ارتباط است، این بانک به عنوان بانکی اجتماعی شناخته شده و فعالیتهای خوبی در زمینه بانکداری اجتماعی دارد و اکنون در موضوع بانکداری اخلاقی حضور خوبی را آغاز کرده است.

* مأموریت بانک رفاه در عصر اینترنت

بانک رفاه، در راستای مأموریت خود در سالهای ۹۲ تا ۹۷ با تمرکز بر امر تحقیق، توسعه و نوآوری، اقدام به ایجاد و ارائه چندین خدمت مدرن مبتنی بر فناوری اطلاعات و ارتباطات کرد که از آن میان در دو مورد برنده جوایز نوآوری در سطح ملی نیز شده است. اهم خدمات نوین ارائه شده عبارتند از:

- سامانه مدیریت مالی شخصی (سمیم)، برنده جایزه نوآوری جشنواره دکتر نوربخش سال ۹۵ و برنده جایزه جشنواره نوآوری محصول برتر ایرانی سال ۹۶.

- سامانه تبلت بانک رفاه، برنده جایزه جشنواره نوآوری محصول برتر ایرانی سال ۹۵.

- راه انـدازی گیمیفیکـیشن بانک رفاه در قالب بازی رفـاه شهر.

- راه اندازی سامانه مدیریت عملیات یکپارچه نظارت بر حسابهای مشتریان سازمانی و شرکتی (معین).

- سامانه پرداخت شناسه دار برای مشتریان حقوقی (جایگزین الکترونیکی مناسبی برای صدور چک).

- سامانه پرداخت آنلاین نسخ الکترونیکی پزشکان طرف قرارداد تامین اجتماعی.

- سامانه تسویه با داروخانهها و بیمارستانهای طرف قرارداد تامین اجتماعی.

- سامانه بورس کالا و سامانه معاملات آنلاین سهام.

- ارائه اپلیکیشن موبایلی رفاه پرداخت.

- ارائه خدمت برداشت وجه از خودپرداز بدون کارت.

- ارائه کارت اعتباری "کارا کارت".

- ارائه OTP موبایلی.

- ارائه کارت تنخواه گردان به عنوان ابزاری کارآمد برای شرکتها و بنگاه ها.

- ارائه خدمت سامانه پرداخت قبوض دفاتر پیشخوان دولت.

- راه اندازی خدمات پرداخت از طریق درگاه موبایلی در بستر NFC به دو روش نشانه گذاری بانک مرکزی و سیم کارت رایتلی سازمان تامین اجتماعی.

- ارائه اپلیکیشن موبایلی همراه کارت رفاه.

- راه اندازی اولین شعبه تمام الکترونیک بانک رفاه.

- به روزآوری و کارآمد سازی انواع خدمات در کانالهای الکترونیکی و اپلیکیشنهای موبایلی و اینترنت بانک.

- دریافت لوح تقدیر و تندیس نشان برنزی تعاملات الکترونیکی در دومین دوره جشنواره وب و کسب و کار در بنگاههای صنعتی، معدنی و تجاری

- بهرهبرداری از نسخه واکنشگرای سامانه اینترنت بانک رفاه در گوشیهای هوشمند

* نوآوری ادامه دارد...

رفاتک، در سال ۹۷ و با هدف فعالیت در دو حوزه اصلی فناوری مالی و سلامت توسط بانک رفاه و با همکاری دانشگاه صنعتی شریف تاسیس شد. این مرکز میکوشد تا با توجه به توان و زیرساختهای بانک رفاه و شرکای کلیدی آن و استفاده از توان متخصصان و نخبگان کشور به عنوان یکی از بازیگران اصلی زیست بوم فناوری مالی و سلامت ایران شناخته شود. رفاتک بستری مجهز و زیرساختی مناسب برای تاسیس و توسعه استارت آپها فراهم میآورد. این مرکز از تمامی صاحبان ایده، استارت آپها و فعالان زیست بوم استارت آپی ایران در قالب برنامههای مختلفی از ایده تا محصول حمایت کرده و سرمایه گذاری میکند.

همچنین رفاتک با پشتوانهای از تجربیات و زیرساختهای فنی و مدیریتی، ارزش آفرینی و توسعه را به عنوان هدف اصلی خود انتخاب نموده و میکوشد در این راستا با ایجاد هم افزایی و استفاده از پتانسیل درونی و بیرونی، شبکه سازی و حمایتهای مختلف، به پیاده سازی نظام نوآوری در ارکان مختلف و توسعه کسب و کارهای مختلف بپردازد.

رفاتکیها میگویند: سرمایه اصلی که ما به استارتاپها میدهیم اعتبار، اعتماد و بازار بانکهاست و سرمایه مالی در اولویت دوم بانک رفاه است.

آنها معتقدند: سیاست بانک رفاه آوردن اسمارت مانی یا همان پول هوشمند به کسبوکارهای استارتاپی است.

.svg)

ارسال نظر